Actualités |

Suite aux précédents volets détaillant les résultats 2021 des principaux établissements bancaires français et leur performance boursière, voici pour conclure une revue des grands enseignements de 2021 pour le secteur

Extrait (4/4) de l’article « Excellents résultats des banques : simple effet de rattrapage ? » de Renaud Pin, Principal Ares & Co, publié dans le n°865 de février 2022 de Revue Banque.

Le retour à des opérations structurantes pour le secteur, notamment :

L’essor du capital-investissement : les actifs sous-gestion sont portés par les levées de fond et la performance des investissements. Par exemple, la progression atteint 50% chez Eurazeo entre septembre 2019 et septembre 2021 [2]. Au niveau mondial, les fonds d’investissement représentent environ 20% de la valeur des transactions [3].

L’influence grandissante de l’ESG : les flux entrants sur les fonds actions en 2021 sont majoritairement sur les fonds ESG et un corpus réglementaire se structure au niveau européen (une taxonomie UE des activités jugées durables, un reporting des produits SFDR, et de l’établissement CSRD…).

L’émergence de nouveaux risques au-delà des risques traditionnels (crédit, marché) :

La hausse des cryptodevises, dont les encours totaux représentent à fin d’année 2021 plus de 2300 MrdUSD [4], en attente de régulation.

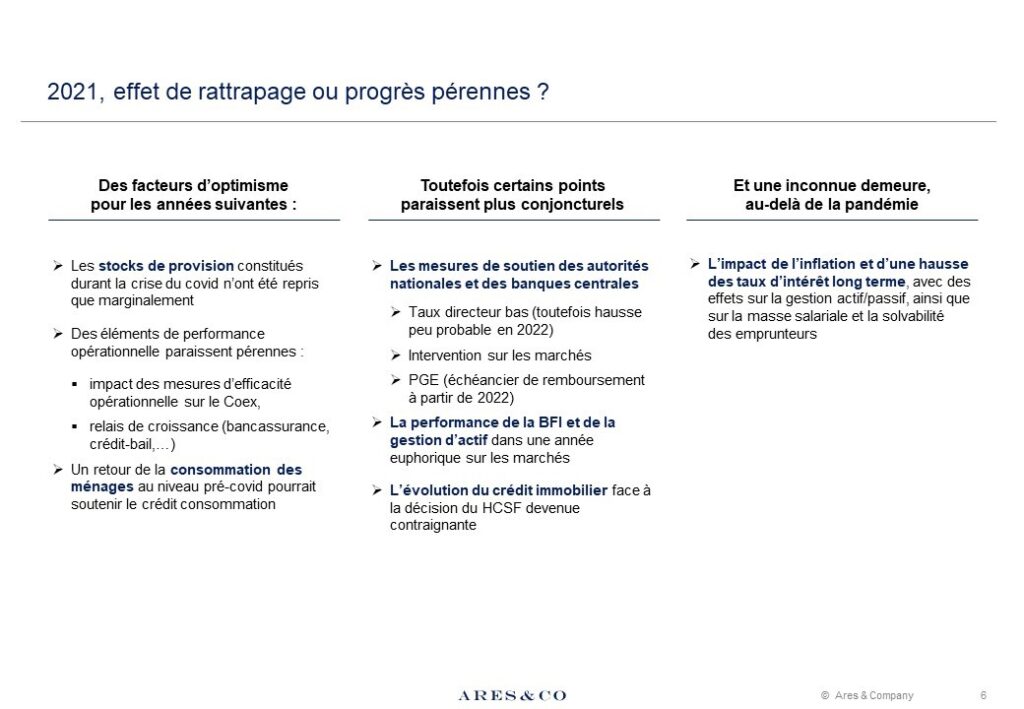

Depuis la crise de la zone euro, les banques françaises ont enregistré chaque année des ROE dégradés situés dans une fourchette de 5 à 8%, par un effet numérateur (résultats mitigés) et dénominateur (hausse des exigences en fonds propres). Les résultats de l’année 2021, supérieurs à ceux de 2019, permettent de sortir de ce couloir par le haut. Durablement ?

Les résultats 2021 n’ont pas été obtenus par des reprises de provision, un critère rassurant, en outre beaucoup d’éléments paraissent structurels : impact des mesures d’efficacité opérationnelle, relais de croissance (bancassurance). Toutefois certains points paraissent plus conjoncturels : la performance de la BFI et de la gestion d’actif dans une année euphorique, ainsi que le rôle des mesures d’aide. L’inconnue pour 2022 demeure l’impact de l’inflation et d’une hausse des taux d’intérêt long terme, avec des effets sur la gestion actif/passif, ainsi que sur la masse salariale et la solvabilité des emprunteurs.

[1] Cession de Bank of the West pour 16,3Mrd USD à BMO Groupe financier

[2] Source : d’après AuM issus de la communication financière : 18Mrd€ au 30/09/2019, 27Mrd€ au 30/09/2021

[3] Source : Refinitiv, 7 octobre 2021

[4] Source : Coingecko, capitalisation de 2347Mrd USD au 31/12/2021 dont 877Mrd€ sur le bitcoin